26/08/2025

歐洲經濟的結構性困境

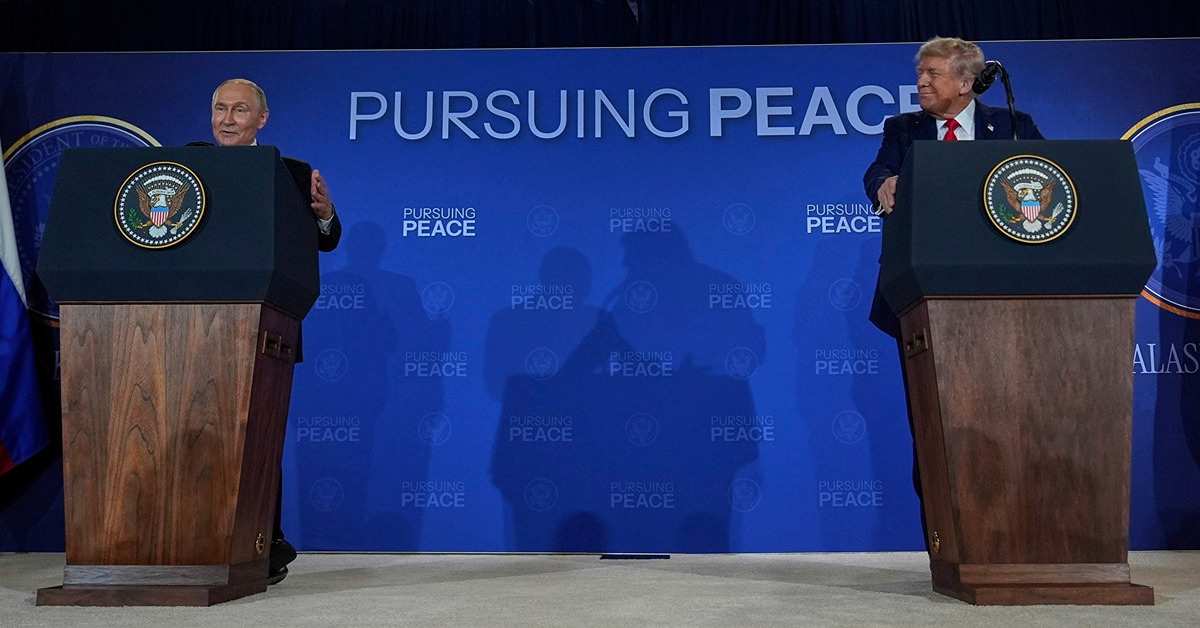

不久前在白宮舉行的美烏峰會上,七大歐洲領袖同赴華盛頓,為澤連斯基撐腰,聲勢不可謂不盛,但是在特朗普面前,他們卻失去了過往的尊重。疫情衝擊與能源危機交織的10年,為歐洲經濟留下深重烙印。高懸的公共債務、頑固的通脹壓力、攀升的融資成本與低迷的增長預期,共同勾勒出一幅嚴峻的結構性困境圖景。這並非周期性波動,而是多重深層矛盾相互疊加、自我強化的系統性危機。

歐洲經濟的根本癥結在於生產率長期停滯與創新生態活力嚴重不足。2005年以來,歐洲科技生產率幾近原地踏步,而美國增長了近40%。這直接反映在全球產業格局上:全球前十大科技公司中無一來自歐洲,在搜索引擎、智能手機、操作系統、雲計算、半導體等關鍵領域全面缺席。歐洲風險投資規模不到美國的四分之一,新創企業存活5年以上的比例僅為美國的一半。

監管過度、市場碎片化與規避風險的治理文化,構成了創新的制度性障礙。歐盟被批評為沉溺於生產「公文、稅收和監管」,對改革和創新卻裹足不前。在那裏,創新被視為風險,成功被當作威脅,形成了一種阻礙技術突破與遏制商業擴張的環境。歐洲在服務與資本領域的整合嚴重不足,各國既得利益阻礙了真正一體化的深化。歐洲央行前行長德拉吉領銜提交的一份報告呼籲歐盟加大投資、提升競爭力,然而,實現這一目標卻幾乎是不可能的任務,國家與局部利益的藩籬難以突破。

面對增長乏力的現實與債務壓力,傳統財政與貨幣政策空間幾近耗盡。理論上,優化債務管理曾是可行路徑——如發行長期債券鎖定低利率以減緩債務累積。然而,量化寬鬆政策實質上縮短了政府負債的實際期限,使其對短期利率變動更為敏感。歷史經驗顯示,二戰後歐洲政府主要通過高速增長或「金融抑制」(Financial Repression)來削減債務。高速增長已成奢望,金融抑制成為不得已的選擇。

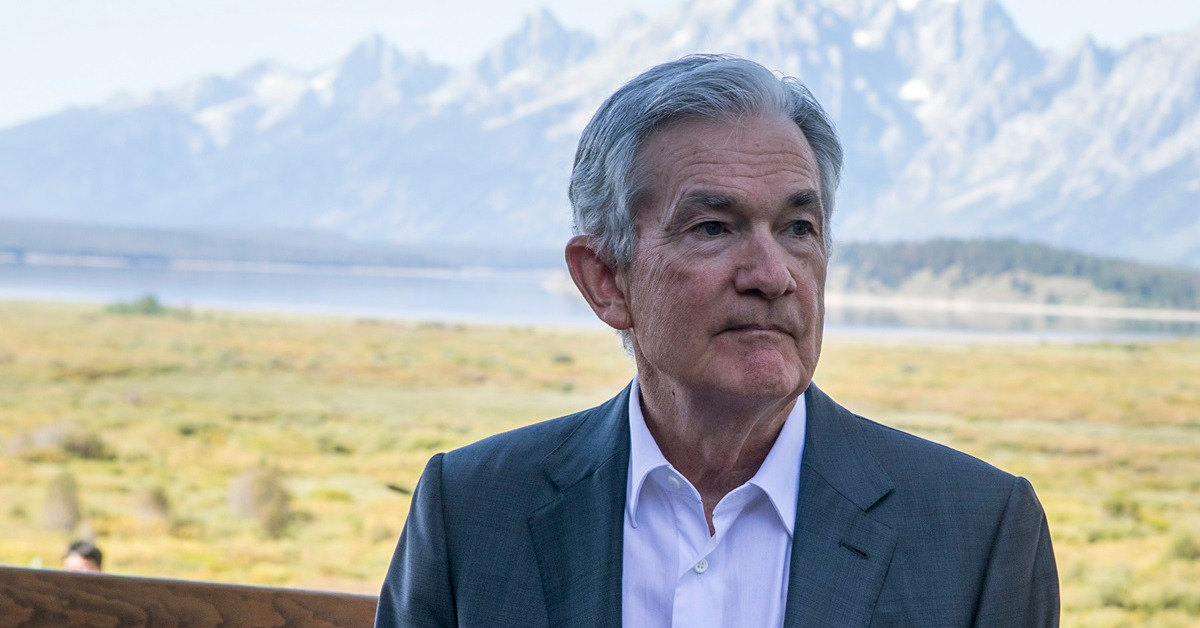

歐洲要打破經濟閉環,須有非同尋常的政治領導力與戰略決心。(Envato)

金融抑制的核心在於通過監管或資本控制,將名義利率壓制在通脹率之下,本質是對儲戶的隱形徵稅。具體手段可能包括取消央行準備金利息、強制養老基金購買本國資產,或利用稅收優惠引導儲蓄投向國內市場。然而,與戰後時期不同,如今擁有私人養老金和金融資產的群體龐大,強制其補貼政府財政的隱形徵稅極易引發政治反彈。這一路徑雖可能暫時緩解政府融資壓力,卻扭曲資源配置、侵蝕儲蓄價值,長期損害資本形成與市場效率。

貨幣政策的獨立性同樣面臨侵蝕。當財政紀律鬆弛、赤字持續高企時,政府有強烈動機施壓央行壓低利率以減輕償債負擔。歐洲央行也很樂意配合,但是必不可少的結構性改革卻屢屢爽約。靠「民粹化貨幣政策」來維持現狀,雖可短期紓緩財政壓力,卻是飲鴆止渴之舉,更製造出資源配置上的扭曲。

歐洲經濟已深陷結構性困局:高債務擠壓財政空間,抑制增長投入;增長乏力削弱稅基,加劇債務負擔;貨幣政策雖暫時穩住財政,卻在醞釀更大的危機,民粹政策許諾另一方面卻進一步惡化財政;創新不足與技術落後拖累生產率,削弱競爭力;分散的政治結構與監管壁壘,阻礙統一市場的深化與資源有效配置;人口老化和福利制度僵化,加深改革的難度。

打破這一閉環,需要非同尋常的政治領導力與戰略決心。一方面,必須頂住短期壓力,避免為迎合民粹或紓緩財政而訴諸金融抑制或犧牲央行獨立性,這些手段終將損害經濟根基;另一方面,亟需在培育創新生態、整合單一市場、優化監管框架方面進行根本性改革,如擴大風險投資規模、破除服務與資本流動壁壘、平衡創新激勵與必要監管。然而,這些改革觸動的既得利益與短期政治代價巨大,在民粹主義虎視眈眈的背景下,主流政黨推進改革的意願與能力均顯不足,何況主流政黨本身就面臨被邊緣化的境地。

歐洲經濟的結構性困境,是一場財政、增長、創新與政治相互交織的複合型危機。短期內,美國重啟減息周期,為歐洲的貨幣擴張製造出更大的空間;長遠看,整個歐洲大陸的繁榮基石與地緣經濟地位正遭遇嚴峻挑戰。歐洲需要結構性改革,推動勞工市場、福利體制、資本市場等一系列深層改革,並堅守財政與貨幣政策的理性底線,但是這些在目前的政治環境下正在漸行漸遠。

本文純屬個人觀點,不代表所在機構的官方立場和預測,亦非投資建議或勸誘。

《經濟通》所刊的署名及/或不署名文章,相關內容屬作者個人意見,並不代表《經濟通》立場,《經濟通》所扮演的角色是提供一個自由言論平台。

樂本健 x etnet健康網購 | 憑獨家優惠碼【ETN2508】,購物滿$500即送免費禮品► 了解詳情