2025-08-01

穩定幣 | FOCUS | 中美金融纏鬥「上鏈」,穩定幣大熱藏雙考驗

繼《天才法案(Genius Act)》7月18日獲特朗普簽署後,香港的《穩定幣條例》亦於周五(8月1日)生效,意味中美就國際貨幣體系「多元VS獨霸」的多年纏鬥,正式「上鏈化」。新風口當前,欲飲頭啖湯者、炒作「點石成金」者爭崩頭,惟熱鬧背後或忽視了兩大暗湧,一是人人識手機支付時代,誰轉用穩定幣?二是1:1的儲備背書,是否真的穩如泰山?

區塊鏈延續霸權遭中歐反擊

去年底提交立法會審議的《穩定幣條例》,數個月波瀾未興;直至5月30日刊憲,相關概念過去兩個月突然如日中天,催化劑直指被稱作「美元霸權2.0」的《天才法案》6月於美國參議院成功闖關。

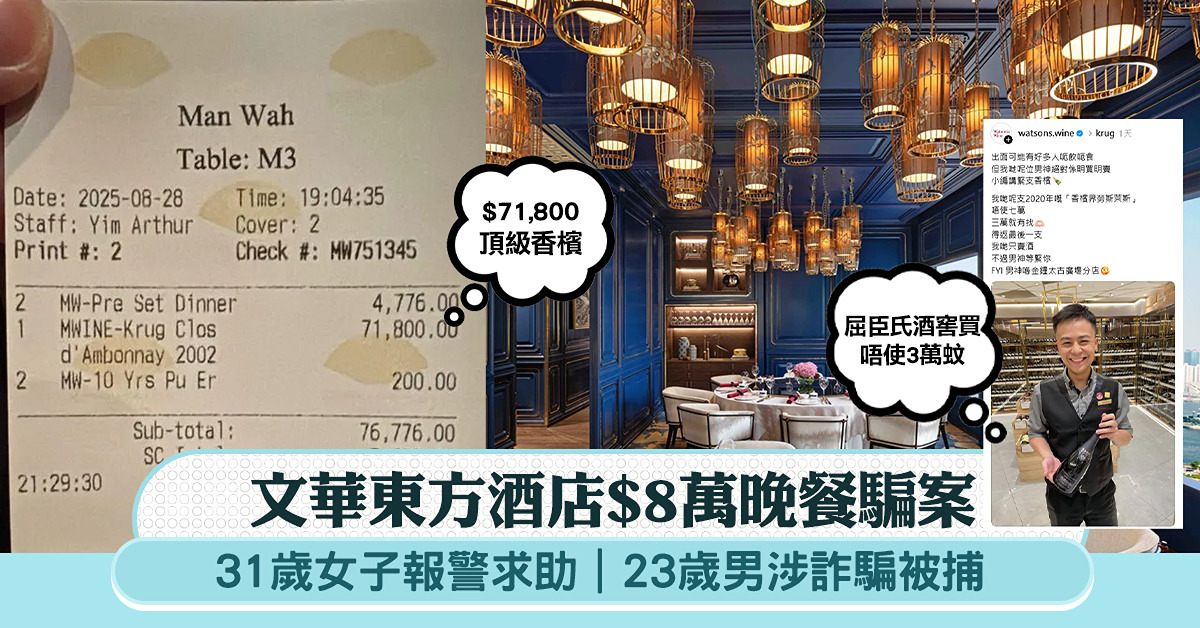

特朗普7月簽署《天才法案》,欲以數字化、區塊鏈延續美元霸權。(AP)

經過幾番發酵,市場幡然醒悟,披著「加密貨幣監管」外衣的《天才法案》,本質是借所謂「合規儲備資產(如美元、美債)」硬性要求,強化美元在DeFi(去中心化金融)時代的貨幣主導地位,簡而言之--以數字化、區塊鏈延續美元霸權。

「陽謀」遭反擊的直接例證,即是中國央行行長潘功勝、歐洲央行行長拉加德不約而同提及,「弱化對單一主權貨幣的過度依賴和負面影響」、「美元的過度特權」,途徑之一正正是以香港為試驗田的穩定幣以及數字歐元。

轉用穩定幣誘因待現實檢驗

區別於《天才法案》要求掛勾美元、美債,香港《穩定幣條例》並不偏好特定幣種,允許持牌者選擇與單一法幣(美元、港幣、人民幣)或「一籃子」法幣掛勾。此無疑顯示了香港的靈活之道,擺脫離岸人民幣資金池規模相對較小(如6月底人民幣存款縮水至8821億元)的掣肘,盡可能挖掘客戶基礎、拓寬應用場景。

不過,以香港現有完善的支付體系、眼花繚亂的交易平台看,除了幣圈一族的直接需求,有何誘因令港人、港企大量轉用穩定幣?相比現有體系,使用穩定幣進行跨境支付、產業鏈融資等,有多大「著數」?將可用於收息的美元存款轉為美元穩定幣,會否得不償失?

除了幣圈一族的直接需求,有何誘因令港人、港企大量轉用穩定幣?(AP)

尤其是《穩定幣條例》要求對客戶身分進行核實,遵守「轉帳規則(提供匯款人及收款人資料)」,持續對相關交易及錢包地址進行篩查等。背後玄機,即是嚴防穩定幣淪為內地客走資秘道。

儲備資產未必等於支付能力

此外,更終極的拷問是,即使有1:1儲備資產背書,穩定幣是否就穩如泰山?2023年第二大穩定幣USDC脫勾至0.87美元已暴露關鍵軟肋--流動性風險。

2023年第二大穩定幣USDC脫勾至0.87美元已暴露關鍵軟肋--流動性風險。

國際清算銀行(BIS)5月刊登的論文就指,盡管穩定幣跟儲備資產(如美債)1:1掛勾,但一旦爆發危機,發行方或須出售美債以應對贖回,此將對短期美債構成螺旋式抛壓。同時,由於資金出入對收益率升跌影響的不對稱性,將放大流動性危機。

此如同2008年「歐洲美元(相當於美國境外的美元存款)」市場崩盤的翻版,當時「歐洲美元」急劇膨脹,雷曼危機爆發後,離岸美元持有者集體要求兌換在岸美元,最終導致LIBOR(倫敦銀行同業拆借利率)-OIS(美國隔夜利率)利差飆逾364基點,「歐洲美元」與美國境內美元1:1的信用關係名存實亡。

穩定幣未來會否重蹈歐洲美元覆轍?關鍵仍在監管框架和應急機制。

撰文:金子安

獨家優惠【etnet x 環球海產】用戶專享全場95折,特價貨品更可折上折。立即使用優惠代碼【ETN1WWS】,選購五星級酒店級海鮮► 立即瀏覽